FRBの信頼性は、ボルカーの下でのインフレとの戦いから、富の創出とパウエルの下でのインフレとの戦いへとシフトしました。 そして、誰もがそれを知っています。

に ウルフリヒター だいたい ウルフストリート。

これは驚くほど奇妙で気が遠くなるように聞こえますが、それは事実です。インフレは1年以上続いており、ますます悪化しています。FRBは「OK、経済は回復している」と言ってそれを否定し、その後否定しました。 OK、それは単なる「基本的な効果」です。 そして、主要な効果が終わった後にインフレが爆発したとき、FRBはそれがいくつかのサプライチェーンのハードルのために「艦隊」の絵であると言いました。 そして、FRBが昨年秋にインフレが中国全土にサプライチェーンを持たないサービスと家賃に広がったことを認めたときでさえ、実際にはインフレ問題があったことを認めました-悪名高いハブ。

その時までには手遅れでした。 2021年初頭から呼んでいる「インフレ精神」が定着しました。

私はそれについて1年以上叫んでいます。 2021年1月までに私はそれを叫んだ インフレは経済に広まった。 2021年2月までに私はそれを叫んだ インフレはサービス部門で広がっていた。 私は運輸部門のインフレについて泣きました。 2021年3月までに、私にとってさえ、これは明らかでした。何か大きな変化がありました」、消費者が突然中古車に絶対に狂った価格を支払う準備ができたという事実に基づいて、彼らの多くは彼らがすでに持っていたものをより長い期間しか支払うことができず、それは市場をダウンさせる可能性があります。

しかし、いいえ、消費者は突然何かを支払い始めました。 そして私は認定されています 企業がどうやってより高い価格を渡すことができたのか 突然誰もが何でも喜んで支払うからです。 4月までに、 生産者価格は下落していたそして、企業はなんとかそれを動かすことができました、問題ありません。 そして4月に、私はこの現象の用語を使い始めました:インフレの考え方」とそれが突然どのように定着したか。

それまでの4月までに、企業がより高い価格を支払うこと、彼らがそれを引き継ぐことができると確信していること、そして消費者が何でも支払うことをいとわないことでインフレの考え方が定着していたため、インフレが大きな問題になることは間違いありませんでした。

そして、その間ずっと、FRBは、真のインフレ銃のように、金利を抑制し、お金を印刷することによって、すでに燃えている火に大量のガソリンを投げ続けながら、その「通過する」ナンセンスに固執しました。それはそのようになります。

そして、2021年の秋にFRBがようやくそれを振り払うことができなくなったとき、インフレが悪化し続けたため、FRBはその悪名高いピボットの口コミを取りました。 しかし、彼女は火にガソリンを注ぎ続けました。

連邦準備制度 最終的には で始まった ゆっくり 彼がまだ火の真上に汲み上げていたガソリンの量を取り戻します。私は、ハブが行ったときに冷たい七面鳥を終わらせるのではなく、徐々にQEを下げました。 すぐに値上げするのではなく、2022年の値上げを予定しています。 そしてインフレは悪化している。

ポリシーエラー後のポリシーエラー-悲惨な結果を伴います。 量的緩和は今や後退し始めていますが、FRBの政策金利は依然として0%近くです。 そしてその CPIインフレ率は7.9%に上昇しました。

しかし、個々の価格カテゴリーの多くは完全に消滅しました。特に、裕福でない人々が多くのお金を費やしているカテゴリーはそうです。 例えば:

- 中古車:+ 41.2%

- ガソリン:+ 38.0%

- ガスユーティリティ:+ 23.8%

- 牛肉と子牛肉:+ 16.2%

- 豚肉:+ 14.0%

- 家禽:12.5%

- 新車:+ 12.4%

- 卵:+ 11.4%

- 新鮮な果物:+ 10.6%

- 魚とシーフード:+ 10.4%

- 電気:+ 9.0%

これまでで最も無謀なFRB。

だから今、私たちはこのクレイジーな状況にあります、連邦準備制度はどこにありますか まだ 実効フェデラルファンド金利(EFFR)は0.08%に急上昇しましたが、CPIインフレ率は7.9%で急上昇し、まもなく8%を超える可能性があります。

70年代と80年代の高インフレの時代には、CPIインフレが7.9%に達し、上昇中または下降中に追い越された瞬間がありました。

しかし、CPIが7.9%だった瞬間、EFFRは次のようになりました。

- 1973年10月、高インフレ、EFFR = 10.8%

- 1975年9月、低インフレ:EFFR = 6.2%

- 1978年8月の高インフレ:EFFR = 8.0%

- 1982年2月、低インフレ:EFFR =14.8%

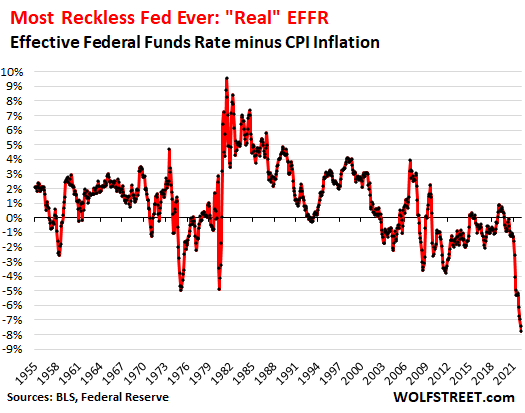

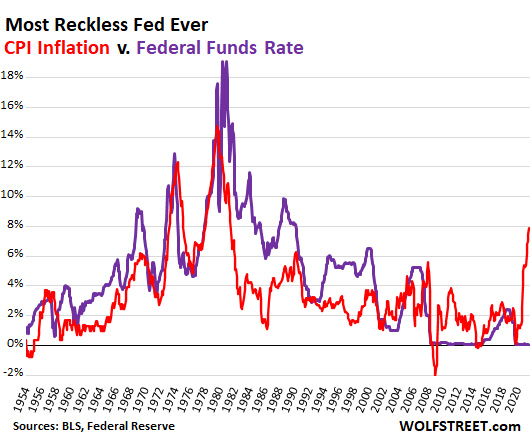

そしてそれは、EFFRデータが始まった1955年にさかのぼって、その不条理がどのように見えるかです。 赤い線=CPI; バイオレットライン=EFFR。 このグラフは、これがこれまでで最も無謀なFRBである理由を示しています。

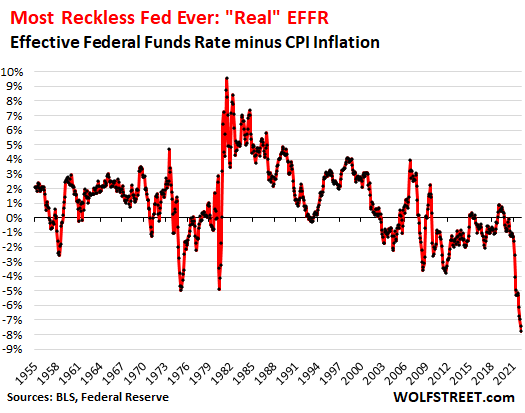

「本物の」EFFR:無謀に近いものはありません。 EFFRからCPIを差し引いたものは、調整されたインフレ率または「真の」EFFRを生成します。 実際のEFFRは現在-7.8%であり、記録された歴史の中で最低かつ最悪ですが、これがこれまでで最も無謀なFRBである理由を文書化した別のチャートです。

インフレの大火としてのFRBの信頼性を変えることは難しいでしょう。

ボルカー連邦は、1980年代初頭に、反インフレとしての信頼を得ました。 それは40年近くの間経済に利益をもたらしてきました。 彼は、私たちが現在直面している種類の急激なインフレを引き起こすことなく、金融危機の最中およびその後に、FRBを金銭印刷の大騒ぎに追いやった。

しかし、1年以上にわたってすでにハイパーインフレに大量のガソリンを注入することによって(私を含む多くの人々がそれが非常に明白だったためにそれについて叫んでいたとき)、FRBはインフレ戦闘機としての信頼性を損ない、代わりにさらに大きくなりました世界のインフレの放火。 そして、誰もがそれを知っています。

FRBがインフレ抑制に真剣に取り組んでいると言ったとき、誰も信じないでしょう。 インフレは部分的には心理的な現象であり、私が言うところの「インフレの考え方」であり、FRBはそれを信用していません。 頑張ってください。

連邦準備制度理事会は、お金を印刷することは労働者が学士号に移行するのを助けると述べました。

連邦準備制度はそのクレイジーな金融政策を作り上げており、労働市場の下端を助ける方法としてインフレを扱うことを拒否していました。 しかし、これは明らかにBSです。 そして連邦準備制度はそれを知っていました。 このインフレの急増は、2021年4月に始まった前年と比較して、11ヶ月連続でCPIインフレからの時間当たりの収益を押し上げました。

言い換えれば、FRBの大幅なインフレのおかげで、「実質」の利益は11か月連続で減少しました。これは、大幅な賃金上昇と同世代の労働市場の逼迫にもかかわらずです。 インフレは、資産の山に座っている人ではなく、実際の仕事から生計を立てている人に影響を与えます。

これは、金利抑制とお金の印刷の価格であり、生計を立てるために働く人々によって支払われる価格です。

しかし待ってください…FRBの政策の大規模な受益者の小さなグループがありました。

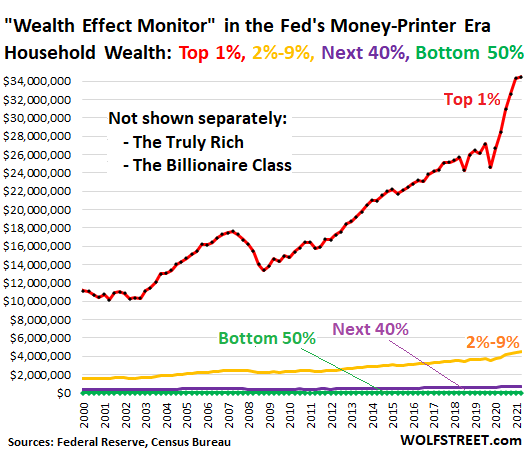

公式の金融政策のFRBの目標は常に「資産効果。 資産効果は、2005年にサンフランシスコ連邦準備銀行の総裁を務めていたジャネット・イエレンを含むいくつかの連邦文書で促進されました。この原則の下で、連邦準備制度は金融政策(金利抑制と量的緩和)を使用しました。) (すでに裕福な)資産所有者をさらに豊かにする資産価格を膨らませるという考えは、裕福な人々がそのお金の支出を減らし、どういうわけかこれが流れるということです。

資産効果の教義が達成したこと-2020年3月以降のクレイジーな量的緩和と金利抑制の間に指数関数的に効率的-は、これまでで最大の資産格差です。

私の “富の影響を監視するこれは、「1%」、「2%から9%」、「次の40%」、「下位50%」の資産クラス別の家計資産(資産から負債を差し引いたものとして定義)に関する連邦準備制度のデータに基づいています。 My Wealth Effect Monitorは、連邦準備制度のデータを一軒家レベルに引き上げます。

無謀な政策ミスの影響を緩和するためにFRBが今すべきこと。

FRBは、過去2年間に犯した大規模な政策ミスを元に戻すことはできません。 しかし、それは将来それらに終止符を打つことができ、経済で現在起こっている壊滅的な影響を軽減することができ、それらの影響が完全に制御不能になるのを防ぐことができます。

ですから、これはFRBがすべきことではありませんでした-それは別の話です-しかし、3月16日の会合から始めて、FRBが今すべきことは次のとおりです。

貸借対照表を空にし始めます ((量的引き締め) 現在 両方を通じて、月額約2,000億ドルのレートで、すべての発行済み証券を償還なしで取引することができます。 そしてその 残り29年の30年債など、満期の長い有価証券を直接売却する。 彼らは最初に行く必要があります。

フォアグラウンドでQTを実行します、 とともに 長期的な利益を最大化するという明確な目的。 パウエル氏によると、オートパイロットの「バックグラウンド」でQTを実行するのは、単純に不器用です。 QEの目的が長期的なリターンを減らすことであったのと同じように、QTの目的は長期的なリターンを増やすことでした。 目的は、FRBが短期金利を引き上げる一方で、イールドカーブを引き上げることです。

具体的には、モハメッドビンサルマンはすぐに売り切れました。 MBSの満期は15年と30年です。 連邦準備制度などの資金保有者は、住宅ローンの支払いのパススルーベースの支払いを受け取り、住宅の参照や売却などで住宅ローンが返済されたときに受け取ります。 住宅ローンの利率が低い住宅市場では、住宅再販販売が急成長しており、これらのパススルー元本返済は急流に変わり、連邦準備制度のバランスシートのMBSは急速に低下します。

しかし、これで 高金利 環境、住宅市場は減速しており、参照は減速しており、通過する元本の支払いはわずかに減速しています。 そのため、FRBはMBSを直ちに売却して、2年以内に完全にバランスシートから外す必要があります。

株式売却で市場を止める:長期的なリターンが少し下がるたびに、販売する機会を利用してください より多くの在庫。 負債証券をオフロードしようとする良い投資家なら誰でもそうするでしょう。 これにより、イールドカーブが急勾配に保たれます。

3月16日に短期金利を100ベーシスポイント引き上げる、FRBがインフレバーナーとしての評判を終わらせ、インフレファイターとしての台無しにされた信頼を回復することに真剣に取り組んでいることを誰もが理解できるように伝えること。 その後、今年の各会議で50ベーシスポイントなど、少しずつ値上げを続けます。 これにより、年末までに政策金利は約4.5%になり、インフレ率は8%を超える可能性があります。

金利の上昇に負荷をかけ、「インフレ精神」を打破することは、インフレをより早く戻すのに役立つかもしれません。 引き戻しすぎると、これがうまくいき、インフレがますます悪化し、金利が高くなるとインフレに影響を与える必要があります。

連邦準備制度を公式に放棄する。 「市場に独自の道を見つけさせましょう。市場はそれが得意です。売りは、切望されていた過剰の浄化と多くの機会をもたらします。市場は、市場と同じように適切に機能することを許可されなければなりません。」

ツールボックスからQEを一度だけ削除します。 量的緩和は、富の不平等、資産価格のインフレ、そして最終的には消費者物価のインフレを生み出す破壊的な政策です。 実体経済への影響はごくわずかです。 ゴミ箱に捨てる必要があります。

代わりに、トレジャリー市場が閉鎖された場合は、恒久的なレポ取引施設を使用してください。 おそらくこれのための連邦準備制度 2008年閉鎖後、2021年に買い戻し施設を再建。 量的緩和の必要はありません。

債務のリストラと破産が過剰な債務を解決することを許可する 経済で。 企業が非常に大きな債務を抱えている場合、投資家を犠牲にしてその債務を再構築する必要があります。 これは資本主義の健全な基本的プロセスです。 2つの連続した不況で、連邦準備制度はこのプロセスが展開するのを止めました。 今では、何年にもわたる超低金利に支えられて、莫大な超過があります。 米国の法律と市場は、この問題を解決するのに非常に適しています。

しかし、代わりに、パウエルはスムーズな着陸を設計しようとします。

はい、FRBは金利を引き上げ、バランスシートを縮小します。 しかし、彼らは挫折し、十分なことをしないことでソフトな着陸を行うことができると主張します。足が長くなるほど、インフレが定着し、長く続き、追い出すのが難しくなります。 連邦準備制度がそれを封じ込めるのに苦労する時間が長くなります。

WOLF STREETを読んで楽しんで、それをサポートしたいですか? 広告ブロッカーを使用する-理由は完全に理解しています-しかし、サイトをサポートしますか? 寄付できます。 とても感謝しています。 ビールとアイスティーのマグカップをクリックして、その方法を学びましょう。

WOLF STREETが新しい記事を公開したときにメールで通知を受け取りますか? ここに登録。

「主催者。ポップカルチャー愛好家。熱心なゾンビ学者。旅行の専門家。フリーランスのウェブの第一人者。」

/cdn.vox-cdn.com/uploads/chorus_asset/file/25592468/2113290621.jpg)

More Stories

ゼネラルモーターズとサムスン、インディアナ州に35億ドルをかけて電気自動車用バッテリー工場を建設することで合意

Nvidia のカウントダウンが始まると株価が上昇: マーケットラップ

AT&T の顧客は数時間にわたるワイヤレス サービスの停止を報告しています