これらの証券はすべて財務省に売却されました。 それで、ここにオーナーがいます。

ウルフ・リヒターが『ウルフ・ストリート』のために書いたもの。

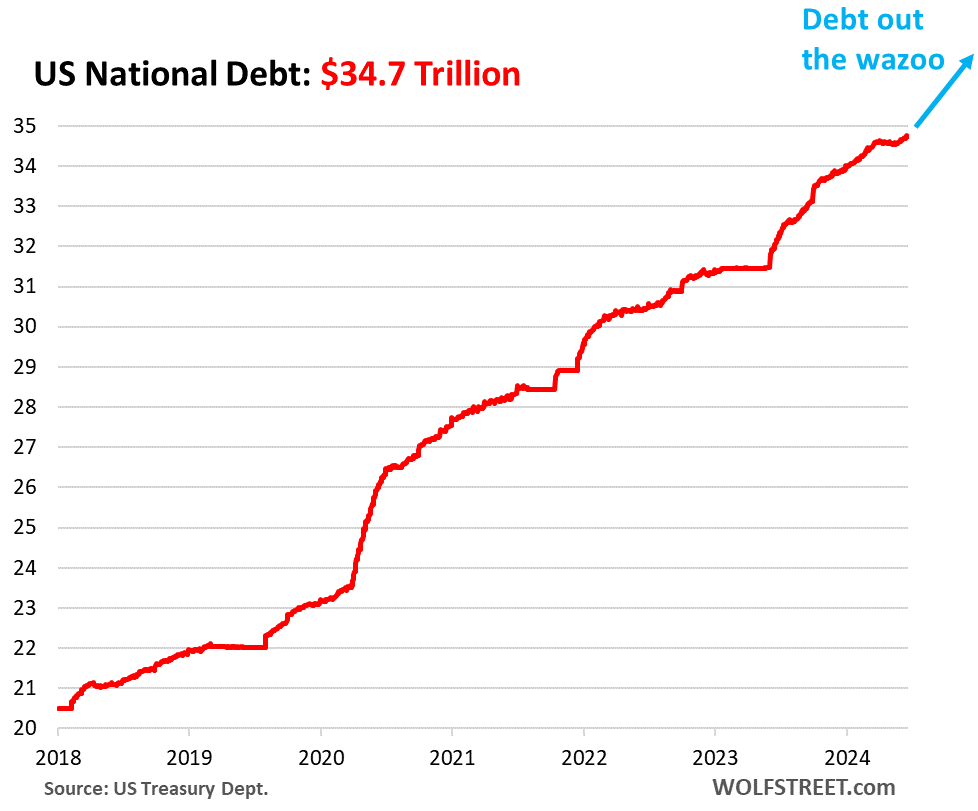

米国の国債は現在34.7兆ドルで、2020年1月の23.3兆ドル、2021年1月の27.6兆ドルから増加していますが、私たちがよく知っていなければ涙が出るほど急速に増加しています。 2020年1月からの4年5カ月で11兆4000億ドル増加した。 パンデミックが底を打って以来、経済は急速に成長しているが、数兆ドルが目に見えないほど急速に過ぎ去っている。 次の不況時にこれがどのようになるか、私たちは想像したくさえありません。

しかし、政府発行の国債はすべて購入されており、その保有者についてはすぐに説明します。

この34兆7000億ドルの借金は誰が保有しているのでしょうか?

これらの財務省証券はそれぞれ、法人または個人によって所有されています。 それで、彼らはここにいます。

米国政府資金:7.1兆ドル。 これらは、さまざまな米国政府の年金基金と社会保障信託基金によって保有されています(SS 信託基金の保有額、収入、輸出についてはここで説明しました)。 これらの財務省証券は市場では取引されず、財務省の資金で直接購入され、満期には額面で償還されます。 これらは「内部保有」と呼ばれ、市場の気まぐれには影響されません。

残りの現在27兆6000億ドルは「国民が保有する」有価証券だ。

この 27 兆 6,000 億ドルの証券のうち、貯蓄債券 (人気の I 債券を含む) やその他の一部の債券などの一部の証券は取引できません。

残りは財務省短期証券、証券、債券に加え、財務省インフレ保護証券(TIPS)と変動利付債券(FRN)です。 これらの有価証券は取引されます (「市場性」)。 第 1 四半期の終わりには (これは以下で説明する期間です)、これらの証券の発行残高は 26.9 兆ドルでした。

外国人保有者:8.0兆ドル。 民間部門の保有分と中央銀行などの公的保有分が含まれます。 中国、ブラジル、その他の国は何年にもわたって保有資産を削減し続けている。 ヨーロッパ諸国、主要金融センター、カナダ、インド、その他の国がダウンロードされています。 全体として、外国人保有高は 3 月に過去最高値に上昇し、4 月にはわずかに減少しましたが、それでも過去 2 番目に高い水準でした。 外国人保有者はここ数年でドル保有全体を増やしてきたが、米国債務の急速な増加に追いついていないため、総債務残高に占める外国人保有者の割合は10年前の33%から現在は22.9%に低下している。 (これらの外国人所有者の詳細については、ここで説明しました。)

残りは米国の所有者の手に渡ります。

証券業金融市場協会(SIFMA)はこのほど、第1四半期の四半期債券報告書を発表した。 ドル額ではなく、財務省短期証券、有価証券、債券、TIPS、および FRN の発行残高の割合が表示されます。 3月の時点で、これらの国債の発行残高は26.9兆ドルとなっている。 彼らは以下の人物によって拘留されました。

米国の投資信託: 18.0% 発行済み米国債の総額(約4兆8000億ドル)。 これらには、財務省証券を保有する債券ミューチュアル ファンドや、マネー マーケット ミューチュアル ファンドにおける財務省証券の保有が含まれます。

連邦準備制度: 16.9% 国債発行残高(3月時点で約4兆6000億ドル)。 FRBはQTプログラムに基づき、2022年6月のピーク以来すでに1兆3100億ドルの国債をオフロードしている(FRBのQTプログラムに関する最新情報)。

米国個人: 9.8% 国債発行残高(約2兆6000億ドル)のうち。 これらは米国の口座に保管している人々です。

銀行: 8.1% 発行済み米国債の総額(約2兆2000億ドル)。 2023年3月には、銀行が利回りの上昇により市場価値を大幅に失った長期国債や債券を大量に保有しており、それを見た預金者が恐怖を感じて資金を引き出したため、一部の銀行が破綻したのを目にした。 FDICのデータによると、銀行が保有するあらゆる種類の有価証券(国債、社会保障債券、その他の有価証券)の総額は、第1四半期末時点で5兆5000億ドルに達し、全有価証券の累積含み損は517件に増加した。十億ドル。 2.2兆ドルは財務省証券だけです。

州および地方自治体: 6.3% 発行済み米国債の総額(約1.7兆ドル)。

年金基金: 4.3% 発行済み米国債の総額(約1兆2000億ドル)。

保険会社:1.9% 国債発行残高(約5,100億ドル)のうち。 ウォーレン・バフェット氏の保険グループ、バークシャー・ハサウェイは財務省短期証券の保有額を1530億ドルに増やした。

その他: 1.5% 国債発行残高(約4,000億ドル)のうち。

これは国債の規模と幅広さを示しています。 これらの投資家が現在の利回りに興味を失い、現在の利回りに対する需要がなくなった場合、十分な需要が達成されるまで利回りは上昇する必要があります。 これは突然起こる可能性があり、10月に10年債利回りが一時的に5%を突破し、需要が急増し価格が上昇し、利回りが再び低下したときに私たちが目撃したのと同じことが起こりました。 現在、旺盛な需要を背景に、10年債利回りは4.25%に戻っているが、財務省短期証券の利回りは5.5%に近づいている。

利払いは国民所得をどこまで食いつぶすのか、そしてこれはいつまで続くのか。 参照… 米国政府債務利払いの増加と税収およびインフレの比較: 第 1 四半期最新情報

ウルフストリートを読んで楽しんで、サポートしてみませんか? 寄付することができます。 とても感謝しています。 ビールとアイスティーのマグカップをクリックして、その方法を確認してください:

WOLFSTREET に新しい記事が公開されたときにメールで通知を受け取りますか? ここに登録。

「主催者。ポップカルチャー愛好家。熱心なゾンビ学者。旅行の専門家。フリーランスのウェブの第一人者。」

/cdn.vox-cdn.com/uploads/chorus_asset/file/25592468/2113290621.jpg)

More Stories

ゼネラルモーターズとサムスン、インディアナ州に35億ドルをかけて電気自動車用バッテリー工場を建設することで合意

Nvidia のカウントダウンが始まると株価が上昇: マーケットラップ

AT&T の顧客は数時間にわたるワイヤレス サービスの停止を報告しています