ウォーレン・バフェット氏は、土曜日にバークシャー・ハサウェイの株主に宛てた年次書簡で、バークシャーとバークシャーが所有する数十の上場企業による株式購入は投資家にとって恩恵であると述べ、自社株買いを断固として擁護した。

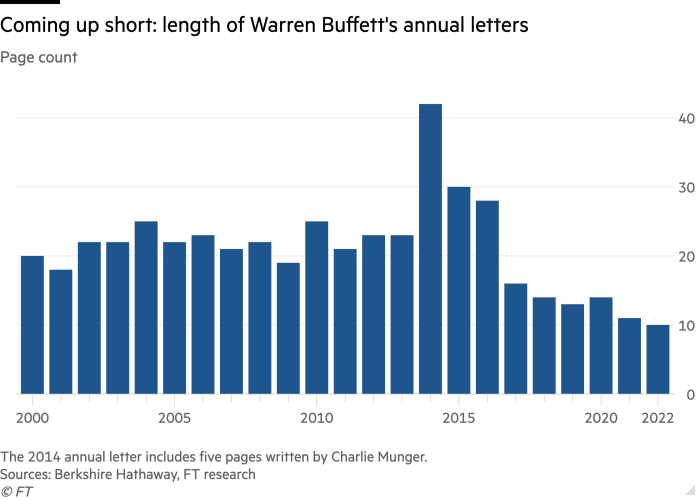

92歳の投資家のコメントが入った 最短の年次スピーチ. それは数十年前に発表され、株式ポートフォリオの価値の下落により、バークシャーが昨年228億ドルの損失を被ったことを示す結果が付随していました。

バフェットの弁護は、米国で株式買い戻しに対する新しい税が発効してから数週間後のことです。 この税は、ジョー・バイデン大統領の包括的な気候と税に関する法案であるインフレ削減法を可決した際、上院民主党員の間で全会一致の支持を得た数少ない歳入増策の 1 つでした。

税の支持者は、買い戻しは基礎となる経済を支えるためにほとんど役に立たず、資本支出に費やすか、より良い賃金の形で労働者に還元できると主張した. バフェットを含む他の人々は、自社株買いは資本を展開するための賢明な方法を提供できると主張しています。

バフェット氏は「すべての自社株買いが株主や国にとって有害である、あるいはCEOにとって特に有益であると言われた場合、あなたは経済知識のない人かデマゴーグ(相互に排他的ではない人格)の話を聞いている.

バークシャーの CEO は、自社が 1990 年代に行ったアメリカン エキスプレスとコカコーラへの投資に言及し、「累積価値価格」で自社株買いが行われたとき、すべての株主に利益をもたらしたと語った。

バークシャーはこれらの企業の新株の購入をやめたが、アメリカン・エキスプレスとコカ・コーラが完了した買い戻しは、広大なコングロマリットの両社に対する所有権を強固にし、バークシャーを最大の投資家にした。

バークシャーは近年、特にバフェットが魅力的な投資の選択肢をほとんど見つけていなかった時期に、株式購入を増やしてきました。 同社は2022年に株式を購入するために79億ドルを費やしました。

今年の自社株買いは初めて課税対象となり、当局者は、自社株買いが今後 10 年間で 740 億ドルの歳入を米国財務省にもたらす可能性があると予測しています。 米国の政策立案者が税率を 1% 引き上げれば、その数はさらに増える可能性があります。

バフェット氏は土曜日、バークシャーが過去10年間で320億ドルの税金を支払ったと計算して、広大なコングロマリットが成長するにつれて、バークシャーが今後数年間でより多くの税金を支払うと予想していると株主に語った.

「私たちは国に借りがあります。アメリカのダイナミズムは、バークシャーのすべての成功に大きく貢献しました。バークシャーが常に必要とする貢献です」と彼は書いています。 「私たちはアメリカのテイルウィンドに依存しており、時々調子を落としてきましたが、その勢いは常に戻ってきました。」

バフェットは、投資と世界に関する彼の考えについて、通常は一般の人々から注がれる毎年恒例のスピーチで、ちょっとした知恵の塊を提供しました。

手紙は 10 ページと短く、2000 年以降の彼の手紙の約半分の長さで、長年のパートナーであるチャーリー マンガーからの引用がほぼ 1 ページ含まれていました。 彼の手紙は、彼が年をとるにつれて短くなるだけでした。 しかし、彼が 1970 年代から株主向けに何百ページも書いてきたということは、投資家は彼のアーカイブに目を通すだけで彼の意見を見つけることができるということです。

バフェット氏は、「効果的な市場は教科書にしか載っていない」、「複利の力」の重要性、「不都合な時に不都合な金銭的ニーズを生み出す可能性のある行動を回避する」など、自身の最大の成功例をいくつか挙げたとき、楽観的な口調で話しました。 ”

「投資家への教訓:花が咲くと雑草は枯れる。時間が経つにつれて、奇跡を起こすには少数の勝者が必要です。そして、そうです、早く始めて90代まで生きることも報われます。」

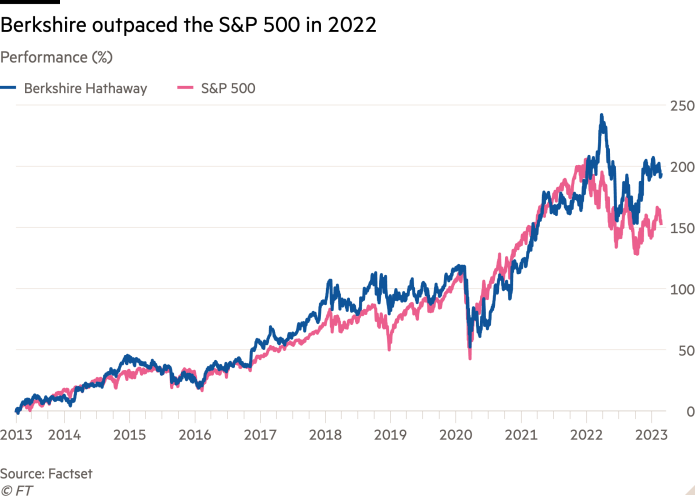

バークシャーは、2022 年第 4 四半期に 182 億ドルの利益を報告し、前年から 50% 以上減少しました。 通年では、2021 年の 898 億ドルの利益から、228 億ドルの純損失を計上しました。

しかし、これらの数値は、バークシャーの 3,090 億ドルに上る株式ポートフォリオの価格の下落によって大きく影響を受けました。これは、金融市場での広範な売却に伴って下落しました。 会計規則により、バークシャーは未実現利益と損失を四半期ごとに結果として報告する必要があります。

バフェット氏は、測定は「四半期ごと、あるいは毎年提示された場合でも、100% 誤解を招くものである」と述べています。

BNSF鉄道とアイスクリームサプライヤーのDairy Queenを含む同社の中核事業は、今年の最後の3か月で67億ドルの利益を計上し、前年同期から8%減少しました.

バフェット氏は、通年の営業利益308億ドルはバークシャーの記録であると語った。

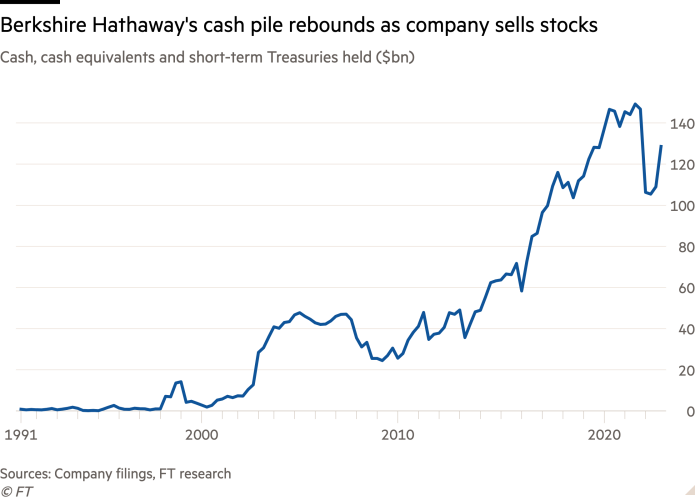

同社の現金の山は、9 月の 1,090 億ドルから年末には 1,286 億ドルに膨れ上がりました。 バークシャーは前四半期に 160 億ドル相当の株式を売却し、半導体メーカーの台湾積体電路製造、米国の地方銀行バンコープ、バンク オブ ニューヨーク メロンの株式を売却しました。

バフェット氏は、前四半期にポートフォリオに新しい株を追加しなかったにもかかわらず、バークシャーの資金を分散させる別の場所を見つけました。 今年の初めに、数百億ドルを費やして石油大手のオクシデンタル ペトロリアムとシェブロンの株式を購入し、第 4 四半期にはバークシャーによるライバルのガーナの保険会社の買収が完了しました。

同社は土曜日に、1 月にパイロット フライング J トラック ストップ チェーンの 41.4% の株式を 82 億ドルで購入し、同社の過半数の株式を取得したことを明らかにしました。 バークシャーは 2017 年に初めて同社の株式を取得したが、今週末まで取引の財務上の詳細を明らかにしなかった。

その年次報告書はまた、バークシャーが電力部門と鉄道部門の両方で資本支出を増やしたことを示しました。

しかし、レポートは、380,000 人以上の従業員を抱えるバークシャーの巨大なビジネス帝国に注目しており、米国経済の格差をより明確に示しています。

同社によると、Fruit of the Loom ブランドを含むアパレル事業は、小売業者が高い在庫と販売の鈍化に苦しんでいるため、規模を縮小しているとのことです。 電子部品を販売する TTI は、「第 4 四半期にはほぼすべての地域で新規注文の減速が見られた。

高金利は、バークシャーの建物および建設部門に大きな影響を与えました。 モジュラー住宅のメーカーである Clayton Homes は、受注残高が急激に減少し、新築住宅の販売は引き続き厳しいものになると予想していると述べました。

バークシャーの至宝の 1 つである自動車保険部門の Geico は、6 四半期連続で引受損失を計上しました。 バークシャーは、近年多額の保険金を支払わなければならなかったことを踏まえ、顧客に請求する保険料を引き上げる米国の一部の州の支持を確保したことを明らかにしました。

「その結果、現在、Geico は 2023 年に引受利益を生み出すと予想しています」と Berkshire 氏は述べています。

「主催者。ポップカルチャー愛好家。熱心なゾンビ学者。旅行の専門家。フリーランスのウェブの第一人者。」

/cdn.vox-cdn.com/uploads/chorus_asset/file/25592468/2113290621.jpg)

More Stories

ゼネラルモーターズとサムスン、インディアナ州に35億ドルをかけて電気自動車用バッテリー工場を建設することで合意

Nvidia のカウントダウンが始まると株価が上昇: マーケットラップ

AT&T の顧客は数時間にわたるワイヤレス サービスの停止を報告しています