カナダ銀行の QT はかなり早く開始され、FRB の QT よりも進んでいます。

に ウルフ・リヒター 為に ウルフストリート.

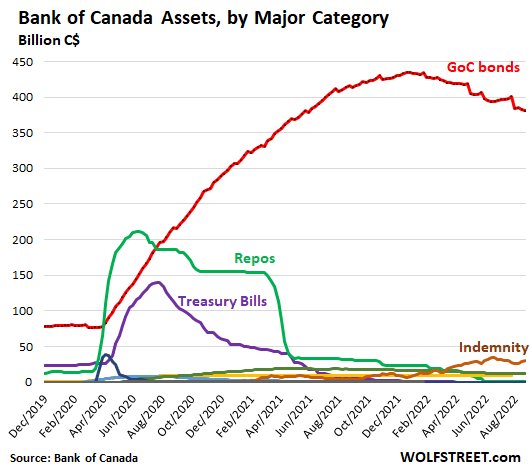

金曜日に発表されたカナダ銀行の貸借対照表では、総資産は 4,390 億カナダドルで、2021 年 3 月のピーク時 (5,750 億カナダドル) から 24% 減少しています。 比較すると、 FRBのバランスシートは2022年4月にピークに達した. カナダ銀行 (QT) の量的引き締めは、実質的に 2021 年 4 月に開始され、連邦準備制度理事会の QT を上回っています。 詳細と面白い外観についてはすぐに説明します。

消えた、または出現し始めた最大の量的緩和資産クラス:

レポ: カナダ銀行のレポ保有高は、2020 年 6 月に 2,100 億カナダドルでピークに達し、その後減少に転じました。 ほとんどが 2021 年 6 月までになくなり、2022 年 6 月までにほとんどすべてがなくなりました。 現在、4 億カナダドルしか残っておらず、満期を待っています (下のチャートの緑色の線)。

カナダ国債カナダ銀行が 2020 年 3 月に購入を開始したカナダ短期国債は、2020 年 7 月に 1,400 億カナダドルでピークに達しました。 その時点で、カナダ銀行は、それらが成熟するにつれて、それらをバランスシートから除外し始めました. 2021 年 3 月に、レポをゼロにすることを許可すると発表しました。 理由として「モラルハザード」を挙げる. 2021 年 9 月までに、ほとんどの短期国債は消滅しました。 2022 年 4 月までに、それらは完全になくなり、現在も消えています (紫色の線)。

ムハンマド・ビン・サルマン: カナダ銀行は最初からこれほど多くの「モーゲージ債」を購入したことはありません。 2020 年後半には 100 億カナダドル未満でピークに達しました。2020 年 10 月、カナダ銀行は、カナダの住宅バブルを懸念して、MBS の購入を完全に終了すると発表しました。 その後、パススルー資本の支払いにより縮小し、90億カナダドル(黄色の線)まで減少した非常に小さな構成要素のままです。

カナダ政府 (GoC) 債: これは大物で、主な量的緩和ツールです。 2020 年 10 月、カナダ銀行は、GoC の債券購入を週あたり 50 億カナダドルから 40 億カナダドルに削減すると発表しましたが、それを「減少」とは呼ばないでください。 – 古い減分. .

2021年4月、それまでに 彼女は未払いの国債の 40% を所有していた、GoC債の購入を30億カナダドルに削減し、「 帰納的期待と投機的行動「住宅市場において。2021 年 7 月、カナダ銀行は 毎週の購入額を 20 億カナダドルに削減.

2021年10月、ハンマーは廃止されました。 驚くべき動きとして、インフレが上昇している中で、それを行うと発表しました 2021 年 11 月 1 日付けで、GoC 債券の購入をすべて終了します。未払いの債券は償還せずに繰り越すことができます。 ロールする GoC 債券には「格言」はありません。 成熟したものは何でもロールオーバーします。 突然の発表により、収益が増加しました。

これは公式の Qt の始まりでしたが、総資産は買い戻しとほとんど消えていた財務省手形のためにすでに減少していました。

カナダ銀行のカナダ国債保有高は、2021 年 12 月末に 4,350 億カナダドルでピークに達し、その後 8 か月で 12.6%、つまり 540 億ドル減少して 3,810 億カナダドル (赤い線) になりました。

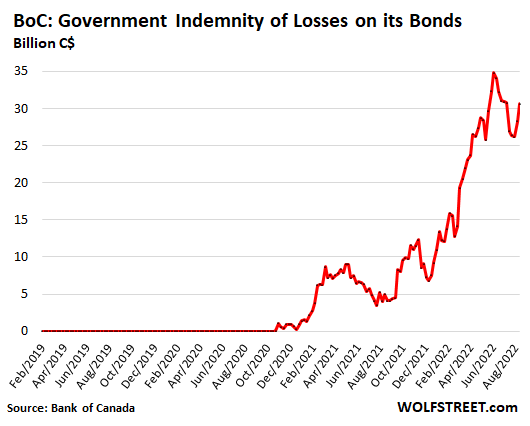

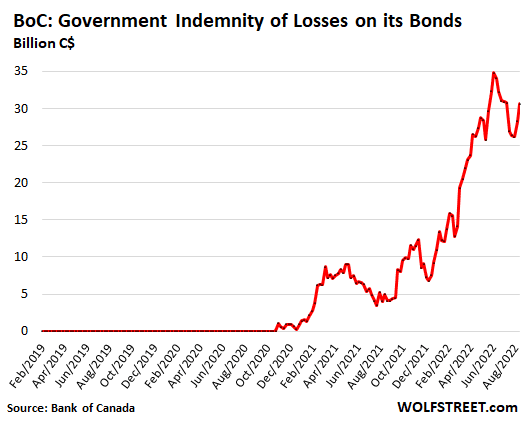

補償: 保有する証券の損失。

上のグラフの茶色の線に注目してください。これは、2 番目に大きな資産である「報酬」です。 これは、連邦政府と BoC の間の補償契約の推定値です。 これは、カナダ銀行が保有する証券を現在の価格で売却した場合の推定損失を表し、連邦政府が補償します。

2020 年 3 月に始まった量的緩和の狂乱の一環として、連邦政府は、カナダ銀行の債券ポートフォリオで発生した実際の損失を補償することに同意しました。 これらの損失は、2021 年初頭から続いているように、債券利回りが上昇し始めると累積すると予想されていました。

BoC は、この貸借対照表の資産として損失の見積もりを作成します。 BoC が実際にこれらの損失に対して政府から支払われている場合、その金額は払い戻しによって減額されます。 この口座は、連邦政府が BoC に支払う債権の一種であり、債券保有の損失に対して支払われます。

リターンが上がると、それらの損失も上がります。 利回りが低下すると、損失も減少します (すべての債券保有者がこれに苦しみます)。 6 月中旬から 8 月中旬にかけてカナダと米国で続いた夏の弱気相場の上昇の間、利回りは低下し、債券価格は上昇しました。

しかし、この集会は8月中旬に終了しました。 それ以来、利回りは上昇し、債券価格は下落し、推定損失額は再び上昇しています。

以下のチャートは、推定損失に基づいた推定補償の詳細を示しています。 これらの報酬は、6 月 15 日に貸借対照表で 350 億カナダドルでピークに達しました。 その後、収益と損失が減少したため、補償額も減少し、8 月 10 日の貸借対照表では 260 億カナダドルにまで落ち込みました。 金曜日に発表された 8 月 24 日の貸借対照表では、再び 310 億カナダドルに跳ね上がりました。

WOLF STREET を楽しく読んで応援したいですか? 広告ブロッカーを使用してください – 理由はよくわかりますが、サイトをサポートしますか? 寄付できます。 とても感謝しています。 ビールとアイスティーのグラスをクリックして、その方法を学びます。

WOLF STREETが新しい記事を公開したときにメールで通知されますか? ここに登録。

「主催者。ポップカルチャー愛好家。熱心なゾンビ学者。旅行の専門家。フリーランスのウェブの第一人者。」

/cdn.vox-cdn.com/uploads/chorus_asset/file/25592468/2113290621.jpg)

More Stories

ゼネラルモーターズとサムスン、インディアナ州に35億ドルをかけて電気自動車用バッテリー工場を建設することで合意

Nvidia のカウントダウンが始まると株価が上昇: マーケットラップ

AT&T の顧客は数時間にわたるワイヤレス サービスの停止を報告しています